Іспанія приєдналась до ряду країн, що запровадили пільгові податкові умови для цифрових кочевників digital nomads, прийнявши 21 грудня 2022 року закон 28/2022 про сприяння стартапам. Закон відкрив нові можливості для проживання та заробітку цифрових кочевників, які приїзжають до Іспанії з країн, що не входять в ЄС та ЄЕЗ.

Юридична компанія Laudis працює в Україні з 2004 року і напрямками нашої діяльності є юридичне та податкове обслуговування IT компаній в Україні та імміграційне право.

В цьому матеріалі розглянемо специфіку оподаткування, вимоги до реєстрації digital nomad та порівняємо його податки зі податками звичайного підприємцем в Іспанії Autonomo, реєстрація яким є доступною для українців, що мали змогу приїхати до Іспанії та отримати тимчасових прихисток. Також в кінці матеріалу відповімо на найпоширеніші питання.

Звертаємо вашу увагу на той факт, що отримання статусу digital nomad та отримання податкового режиму Beckham 24 %, то є різні задачі і далеко не всі digital nomad мають можливість отримати цей податковий режим. Суть цього режиму полягає в оформленні відносин з іспанською компанією, або в окремих випадках з іноземною компанією, що є зареєстрована в податковій службі Іспанії.

Але також можна подаватись на Beckham digital nomad, який саме працевлаштований, з можливістю сплачувати соціальні внески в країні Замовника. Це відкриває деякі можливості, в тому числі при роботі з компанією, що є резидентом Дія Сіті, але в цьому випадку ви розраховуєте в подальшому на пенсію в Україні.

Тим не менше, якщо ваш дохід від замовника складає до 60 тисяч євро на рік, опція з реєстрацією autonomo може бути вигідніше для вас, не дивлячись на високі ставки прогресивного податку, оскільки цей податок сплачується з прибутку, а не з суми доходу, як це сплачують податкові нерезиденти на режимі Beckham.

Якщо ви зареєструвались як digital nomad, але не маєте підстав для отримання режиму Beckham, вам необхідно зареєструватись звичайним autonomo маючи резиденцію digital nomad і до вас буде застосовуватись оподаткування autonomo, включаючи бенефіти та знижки для іспанських податкових резидентів. Відповідно в цьому випадку ви будете digital nomad податковим резидентом Іспанії.

Основні положення щодо digital nomad

При тому що digital nomad як законодавчо врегульований статус вже введений і функціонує в більш ніж 50 країнах світу, для Іспанії він введений тільки законом від 21 грудня 2022 р., а інструкції щодо запровадження якого були розроблені тільки навесні 2023 року.

Хто такі цифрові кочевники digital nomad в Іспанії. Категорії digital nomad

-

Під цифровими кочевниками digital nomad розуміються професіонали, що виконують роботу шляхом виключного використання комп'ютерних, телематичних і телекомунікаційних засобів і систем.

-

Закон передбачає дві категорії digital nomad:

-

Працівник іноземної компанії, що працює в Іспанії віддалено онлайн.

-

Самозайнятий професіонал, що має щонайменше одного «стабільного» замовника за межами Іспанії.

-

Контактори з замовником, що є резидентом Дія Сіті можуть подаватись в будь-якому з вище вказаних варіантів.

Яке оподаткування digital nomad

-

Якщо ви застосовуєте в подальшому до себе закон Beckham, ваш digital nomad може сплачуючувати прибутковий податок 24%, що розраховується від доходу. Дохід має бути до 600 тис. євро на рік, при перевищенні цієї суми податок становить 47% на суму перевищення.

-

Крім прибуткового податку digital nomad необхідно зареєструватись платником соціального внеску, який становитиме перший рік 80 євро на місяць і з наступного року розраховується залежно від доходу, стартуючи від 225 євро на місяць в 2024р. (такий розрахунок затверджений до 2025 року). Крім випадків, коли ви надаєте довідку за спеціальною формою про те, що за вас Замовник сплачує соціальні внески в країні реєстрації Замовника. Це можливо тільки тоді, коли ви працюєте у Замовника в наймі (також підходить варіант Дія Сіті).

-

Закон 28/2022 передбачає що digital nomad має сплачувати в Іспанії податки з усіх своїх підприємницьких доходів по світу. Тобто, якщо ви частково отримуєте доходи як ФОП в Україні від своєї діяльності (не від нерухомості наприклад), її потрібно декларувати та сплачувати з них податки в Іспанії. Якщо у ви отримали Beckham статус, ваше оподаткування може обмежуватись податками з доходів тільки в Іспанії.

Чи можуть українці, що отримали посвідку на проживання в Іспанії на підставі тимчасового захисту, зареєструватись digital nomad

- Нажаль в 2025 році це неможливо. Реєструючий орган відмовляє українцям на тимчасовому захисті. До того ж в такому випадку не можна скористатись законом Beckham 24% для нерезидентів. Однією з умов коли можна отримати цей режим - не бути резидентами в Іспанії протягом останніх 5 років. Виходячи з практики, що склалась на 2024 рік, тут мається ну увазі не бути податковим резидентом (не працювати в Іспанії, не бути зареєстрованим аутономо).

Подача на візу з країн поза межами Іспанії. Отримання digital nomad дозволу на проживання з території Іспанії. Оформлення посвідки на підставі візи або дозволу на проживання.

-

При подачі документів на отримання візи для статусу digital nomad з іншої країни, заявник подає документи на отримання візи, яка чинна один рік (або менше, якщо контракт передбачає менший строк). Така віза надає право проживати та віддалено працювати в Іспанії. Протягом шістдесяти календарних днів до закінчення терміну дії візи міжнародні віддалені працівники/фрілансери, можуть подати заяву на отримання дозволу на проживання за умови дотримання умов надання зазначеної візи. Такий дозвіл видається на строк до 3 років з можливістю продовження ще на 2 роки. Необхідно мати на увазі, що для цього необхідно знову зібрати ті самі документи, і оскільки строк чинності їх спливає за 3 або 6 місяців (залежно від того який документ), більш раціональною опцією є отримання дозволу на проживання на підставі digital nomad з території Іспанії.

-

При подачі документів на отримання статусу digital nomad з Іспанії, за умови легального перебування в Іспанії (включаючи туристичну візу, шенген до 90 днів на рік), заявники подають заяву на отримання дозволу на проживання з метою віддаленої роботи на компанію, розташовану за межами Іспанії. Такий дозвіл надається на строк до трьох років (може бути менше якщо контракт передбачає менший строк) і може бути продовжений ще до двох років. Дозвіл на проживання надає можливість отримати посвідку на тимчасове проживання на строк дії дозволу.

Умови набуття статусу digital nomad, перелік документів

-

Умовою набуття статусу digital nomad є отримання доходу від іноземного роботодавця/замовника. При цьому в подальшому можливе отримання доходу в Іспанії у розмірі не більше 20 відсотків від загального розміру своїх доходів.

-

Серед вимог до реєстрації, контракт з компанією, яка має реальну діяльність не менше року, що контракт діє не менше 3 місяців до подачі; диплом престижного ВУЗу або досвід роботи за фахом не менше трьох років, довідка про несудимість, приватне страхування.

Більш детально про необхідні документи читайте надалі в матеріалі.

1. Юридичний статус digital nomad, документи та строки отримання візи або дозволу на проживання та посвідки на тимчасове проживання

Переваги digital nomad

-

Віза та резиденція передбачає право працювати. Таким чином ви можете перейти пізніше на тимчасову резиденцію на підставі працевлаштування чи здійснення підприємницької діяльності як autonomo.

-

Можна привезти с собою сім'ю та члени родини також отримають резиденцію з правом працювати.

-

Продовжити посвідку digital nomad можна за умови перебування в Іспанії не менше ніж 6 місяців на рік кожен рік.

-

Через 5 років тимчасової резиденції можна отримати постійну резиденцію в Іспанії за умови виїзду з Іспанії протягом 5 років не більше ніж на 10 місяців.

Які вимоги та документи встановлені для набуття статусу digital nomad

-

Доходи від професійної діяльності, яка може здійснюватися дистанційно, мають складати не менше ніж 2642 евро на місяць, або 31752 євро на рік (це встановлені норми вже на 2025 рік 11 лютого, вони розраховані з урахуванням того, що законом Законом від 7 лютого 2024 встановлений мінімум salario mínimo interprofesional (SMI) в 1381,33 євро, і враховуючи, що в Іспанії 14 зарпрат на рік, 200 % на місяць становить 2763 євро). Якщо заявник подається разом з сім'єю, щодо другого члена сім'ї це має бути додатково від 75% від MSI (1036 євро) вище суми та від 25% (345 євро) на кожного наступного члена сім'ї. Таким чином, для сімї з 2 осіб дохід має становити 3799 євро, з трьох 4144 євро. Цей дохід має бути отриманий саме від професійної діяльності.

-

Трудовий договір або контракт на надання послуг з компанією, в якій або з якою digital nomad працює (або надає послуги) щонайменше три місяці, і компанія є діючою щонайменше 1 рік. Контракт має передбачати можливість дистанційної роботи засобами інформаційного зв'язку.

-

Наявність приватного страхування здоров'я digital nomad та членів сімї, з якими він подається, за певними вимогами, зокрема з покриттям на 30 000,00 євро, страхова компанія має бути в списку страхових та перестрахових компаній Генерального директорату страхування та пенсійних фондів Міністерства промисловості, торгівлі та туризму

-

Довідка про несудимість з країн де заявник проживав протягом останніх двох років та заява про відсутність судимостей в країнах де проживали останні 3 роки (та деклація про відсутність судимості в інших країнах, де проживали останні 5 років). Це не стосується осіб, що мають дозвіл на проживання в Іспанії більше ніж 6 місяців. Довідка з іншої країни має бути апостильована чи легалізована, в залежності від країни видачі.

-

Свідоцтво про шлюб та сертифікати про народження відповідно при подачі заявки разом з членами сім'ї. Зазначені документи мають бути апостильовані чи легалізовані, в залежності від країни видачі.

На момент подачі документів на digital nomad особи мають перебувати в Іспанії на легальній основі (не перевищили наприклад 90 денний строк перебування протягом останнього року, дозволений для перебування на підставі візи Schengen).

2. Оподаткування Digital nomad

А. Оплата податку з доходу фізичної особи Digital nomad, зі статусом нерезидента на підставі Beckham

Digital nomad, за наявності підстав, може отримати застосувати Beckhem та сплачувати податок з доходів фізичних осіб за ставками встановленими для нерезидентів. Для цього необхідно отримати відповідну акредитацію. Оподаткування в такому випадку наступне:

Ставка податку з доходів становить 24 відсотки з доходів до 600 000,00 євро, та 47 відсотків з перевищення цієї суми починаючи з 600 000,01 євро. Проте ставка податку становитиме 19 відсотків для платників податку, які проживають в іншій державі-члені Європейського Союзу або Європейської економічної зони, з якою існує ефективний обмін інформацією і яка не визнана Іспанією як така що має шкідливий податковий режим.

B. Оплата соціального внеску digital nomad

При веденні підприємницької діяльності в Іспанії, крім податку з доходу фізичної особи digital nomad має сплачувати соціальний внесок.

Якщо digital nomad відноситься до категорії дистанційного працівника, компанія роботодавець має зареєструватись в органах соціального забезпечення Іспанії для того, щоб дистанційний працівник міг сплачувати соціальний внесок в Іспанії. У випадку надання довідки про сплату страхових внесків за digital nomad в країні реєстрації Замовника, з якою у Іспанії є угода про соціальне забезпечення, для digital nomad, що подаються як наймані працівники, можливий варіант сплати соціальних внесків тільки в країні реєстрації Замовника. Нажаль, для українців ця опція є складною, хоча угода з Іспанією в України є. Такі угоди з Іспанією уклали 25 країн, включаючи Україну.

Якщо digital nomad є самозайнятим професіоналом, він має зареєструватись в Іспанії autonomo (підприємцем) і сплачувати соціальні внески.

Ставки соціального внеску в Іспанії оновлені на період до 2025 роки і ознайомитись з ними можна нижче в розділі порівняння оподаткування приватного підприємця в Іспанії (autonomo) з digital nomad (Beckham). Мінімальний платіж на місяць (без застосування пільги першого і в деяких випадках другого року) становить 225 євро на місяць у 2024 році. У розділі порівняння оподаткування digital nomad та autonomo наведена повна інформація щодо соціальних внесків, в тому числі знижена ставка на перший рік роботи.

С. Отримання digital nomad посвідки на постійне проживання

Після 5 років легального перебування в Іспанії є можливість отримати постійне проживання, це стосується і digital nomad, що отримали посвідку на тимчасове проживання. Однак умовою для цього є відсутність в Іспанії не більш ніж 10 місяців протягом 5 років тимчасового проживання.

3. Порівняння оподаткування digital nomad (Beckham) та autonomo

До 2022 року українцю для реєстрації в Іспанії підприємцем (autonomo), необхідно було отримати в Посольстві Іспанії довгострокову візу, надавши зокрема бізнес-план, підтвердження фінансового стану тощо.

На сьогоднішній день українці, що мають посвідку тимчасового проживання в Іспанії у зв'язку з тимчасовим захистом під час воєнного стану в Україні, можуть зареєструватись autonomo без отримання для цього візи як раніше.

Перевагами autonomo перед digital nomad є:

-

можливість сплачувати податок з доходів фізичної особи з прибутку, тобто за вирахуванням витрат, а також певної суми tax allowance, що розраховується відповідно до складу сім'ї, віку, регіону проживання в Іспанії. Але загальний розмір податків, як буде проілюстровано нижче зазвичай все одно перевищує розмір податків, які сплачує digital nomad (Beckham), за умови, коли digital nomad отримує більше 60 тис. євро на рік.

-

Більш гнучкі вимоги до отримання доходу, тобто autonomo може не досягати необхідного мінімуму доходу, що є вимогою для продовження digital nomad.

A. Ставки податків для autonomo

Для підрахунку податків autonomo ви можете скористатись цим калькулятором.

Необхідно зазначити, що далеко не всі видатки autonomo можуть бути віднесені до витрат. Має бути доведений зв'язок з підприємницькою діяльністю. Для цього детально необхідно консультуватись з бухгалтером.

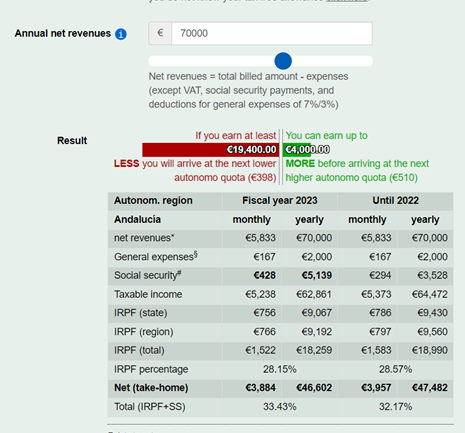

Для наглядності, ставки податків в регіоні Андалусія в 2023 р. при доході в 70 тис. євро на рік будуть наступні:

Загальних розмір податків 33,43% розрахований з урахуванням як податку з доходу, так і соціального внеску.

Ми можемо побачити, що сума розрахована з урахуванням витрат у розмірі 2000 євро на рік. Це сума, яка не потребує подання документальних підтверджень щодо її витрат.

Можемо підкоригувати резільтат з урахуванням того, що в перші 12 місяців діяльності autonomo має право сплачувати пільгову ставку соціального внеску (RETA) 85 євро на місяць у 2024 р. (на наступні 12 місяців також можна застосувати ставку 85 євро на місяць, що річні чисті економічні прибутки будуть нижчими за річну міжпрофесійну мінімальну заробітну плату, яка в 2024 році складає 1134 на місяць, а з урахуванням того що в Іспанії 14 зарплат на рік - 1323 на місяць, 15876 євро на рік).

До того ж можемо додатково до 2000 євро затрат додати власне внески соціального страхування (як описано в абзіці вище), 840 євро на рік на послуги хестора, добові при відрядженнях, певний відсоток від комунальних платежів за квартиру де проживаєте, і в якій ведете діяльність, ремонт техніки; для регіону Валенсія, наприклад, також можна на витрати віднести 20 % від орендної плати за квартиру в якій проживаєте та ведете діяльність тощо.

Але вже наступного року ставка соціального внеску буде розраховуватись в повному розмірі в залежності від розміру доходу і сплачувати соціальний внесок необхідно буде авансом виходячи з очікуваних доходів. При цьому ці внески зменшують суму вашого прибутку, що підлягає оподаткуванню і врешті, загальний відсоток податків зросте несуттєво.

Слід згадати, що в певних регіонах Іспанії при певних умовах нові самозайняті особи можуть сплачувати соціальний внесок 0 євро. Це Мадрид, Мурсія, Андалусія та Балеарські острови.

B. Податок з доходу фізичної особи (IRPF)

Податок на доходи фізичних осіб (надалі - IRPF) - це особистий і прямий податок, який обчислюється з урахуванням особистих і сімейних обставин, регіону проживання. Податок обчислюється з урахуванням витрат платника.

При цьому є базова знижка, яка віднімається від оподатковуваних доходів, базовий розмір якої 5550 євро на рік.

Податок є також прогресивним, коли різні відсотки податку застосовуються до доходу, що розбивається на суми від і до. Надалі на наведеному прикладі це стає зрозуміло.

Податок на доходи фізичних осіб частково передається автономним спільнотам. Кожна автономна спільнота має право регулювати 50% податку на доходи фізичних осіб , так звана регіональна частина. Нижче наведено таблицю, в якій вказані регіональні і державну ставки податку. Регіональні ставки нижче застосовуються до платників податку, які не проживають в Іспанії. Платники податків, які проживають в Іспанії, повинні замінити їх на шкалу, затверджену автономним співтовариством, у якому вони повинні декларувати, але вона більш-менш коливається в межах наведених нижче відсотків.

| Розмір прибутку | Державна ставка | Регіональна ставка | Повна ставка |

|---|---|---|---|

| До 12 450 євро | 9,5% | 9,5% | 19,0% |

| Від 12 450 до 20 199 євро | 12,0% | 12,0% | 24,0% |

| Від 20 200 до 35 199 евро | 15,0% | 15,0% | 30,0% |

| Від 35 200 євро до 59 999 євро | 18,5% | 18,5% | 37,0% |

| Від 60 000 євро до 299 999 євро | 22,5% | 22,5% | 45,0% |

| Від 300 000 євро | 24,50% | 22,5% | 47,0% |

Приклад розрахунку IRPF

Наведемо приклад розрахунку податку IRPF для самотньої особи без дітей, яка заробляє 35 000 євро брутто на рік (2916 євро на місяць) в 2023 році.

Перше, що потрібно зробити, це відняти те, що сплачується як внески на соціальне страхування (див далі, це 350 євро на місяць або 4200 на рік). Одразу після цього необхідно застосувати шкалу IRPF одночасно з вирахуванням 5500 євро, які відповідають базовому зниженню. Сума до оподаткування - 25250 євро.

Таким чином, 19% (2365 євро) застосовується до перших 12450 євро, 24% (1860 євро) застосовується до наступного траншу, який становить 7750 євро, а до останнього траншу, який становить 5050 євро, ставка становить 30% (1515 євро).

Загалом у 2023 році ця особа мала б сплатити 5740 євро прибуткового податку. Його чистий прибуток після вирахування двох податків становитиме 25060 євро на рік.

Цей приклад є наглядним для розуміння як розраховується IRPF, але на практиці ставка внеску на соціальне страхування може бути 80 замість 350 (перший рік роботи autonomo), ще можуть додатись інші господарські витрати, що зменшують базу оподаткування. Тому цей приклад є умовним.

C. Внески на соціальне страхування

Ось наглядна таблиця щодо затверджений ставок соціального внеску на 2023, 2024 та 2025 роки.

Наприклад, при прибутку у розмірі 60 000,00 євро на рік (5000 євро на місяць) ставка в 2023 р. складає 420 євро, в 2024 - 445 євро і в 2025 - 530 євро на місяць. Ці ставки встановлені до 2025 року включно.

У період 2023-2025 років новостворені autonomo, мають право на застосування зниженої фіксованої ставки соціального внеску (85 євро на місяць в 2024 р.) протягом перших 12 місяців діяльності.

D. ПДВ

Якщо ви не отримуєте дохід в Іспанії, ви будете виставляти рахунки за ставкою ПДВ 0, але треба для цього в податковій оформити відповідний номер платника ПДВ. При наданні послуг в Іспанії ставка ПДВ складає 21%.

E. Сімейний аутономо

Оподатковуваний прибуток autonomo може бути зменшений у випадку реєстрації так званого autónomos colaboradores, якого ще називають autonomo familiar. В цьому випадку прибуток основного autonomo зменшиться на виплати дружині чи чоловіку, який є найманим працівником основного autonomo. Але при цьому додадуться соціальні внески, які платяться за подружжя. Соціальні внески такого подружжя рахуються від ставки як у аутономо (вище наведені). Але до такої ставки застосовується знижка:

-

50% перші 18 місяців

-

25% з 19 по 24 місяць.

Сімейне аутономо може бути вигідніше за аутономо одного члена сім''ї, у зв'язку з тим, що чим вище оподатковуваний дохід autonomo, тим вище ставки податків і сплачуючи члену своєї сім'ї, основний autonomo зменшує загальний відсоток своїх податків.

Висновки

Як бачимо, оподаткування digital nomad (плюс режим Beckham) в Іспанії не є низьким, але порівняно з оподаткуванням autonomo, з урахуванням можливості:

-

отримати постійне проживання через 5 років

-

отримати кредитування житла в Іспанії

-

отримати права проживання та роботи для членів сім'ї

-

не декларувати нерухомість за межами Іспанії та не сплачувати податок від її продажу чи оренди, не сплачувати податки з пасивних доходів (проценти, дивіденди)

-

в подальшому зареєструватись autonomo або працевлаштуватись в Іспанії, змінивши підставу для проживання

Digital nomad може являти інтерес для тих, хто бажає проживати в Іспанії і отримує більш ніж 60 000, 00 євро на рік від клієнтів, що знаходяться поза межами Іспанії. З урахуванням того, що чим вище дохід, тим вище податки в ЄС, а для digital nomad з застосуванням режиму Beckham це єдина ставка 24% для доходу до 600 000, 00 євро.

Для бухгалтерського обслуговування та обліку ми рекомендуємо наших іспанських партнерів Quipu. Ви можете скористатись наданою нашим клієнтам знижкою 50 % при користуванні програмним забезпеченням перші три місяці, зазначивши код для знижки AF_LAUDISTAX

Питання-відповіді

- Чи надає статус digital nomads можливість отримати кредит на нерухомість в Іспанії?

Так. Для банку важливим при прийнятті рішенні про видачу кредиту є стабільний заробіток заявника, який той отримує на рахунок в Іспанії. Кредити надаються нерезидентам, але зазвичай бажано стабільно отримувати кошти протягом одного-двох років.

- Чи можуть українці, що вже мають тимчасовий прихисток отримати статус digital nomad?

Нажаль, ця опція відсутня.

- **Чи можна отримати посвідку на постійне проживання, перебуваючи в Іспанії 5 років у статусі digital nomad? **

Так, умовою для цього є відсутність в Іспанії більше ніж 10 місяців протягом 5 років проживання.

- В статусі digital nomad чи маю я сплачувати в Іспанії податки з усіх своїх підприємницьких доходів по світу, чи тільки тих, що отримую на рахунок в Іспанії?

Закон передбачає сплату податків з усіх своїх професійних доходів, в тому числі отриманих в інших країнах.

- Чи потрібно також платити податки в Україні, працюючи та сплачуючи податки як digital nomad в Іспанії, з доходів digital nomad?

Ні, не потрібно, це передбачено конвенцією про уникнення подвійного оподаткування щодо доходу професіоналу, що оподаткування в такому випадку відбувається в країні провадження підприємницької діяльності.

- Як застосовуються договори про уникнення подвійного оподаткування при доходах отриманих мною в Іспанії та інших країнах у випадку оподаткування digital nomad?

Режим Beckham, якщо такий отриманий digital nomad передбачає що професіонал є податковим нерезидентом Іспанії (не плутати з юридичним резиденством та наявністю картки резидента Іспанії). Таким чином, залишаючись наприклад податковим резидентом України, у вас залишається обов'язок подавати щорічну декларацію в Україні щодо всіх своїх доходів, включаючи доходи, отримані в інших країнах. Таким чином, необхідно задекларувати в Україні доходи, отримані в Іспанії, при цьому податки з таких підприємницьких доходів згідно з конвенцією повторно чи додатково в Україні не сплачуються. В податковій Іспанії необхідно отримати довідку про сплату податку з доходів в Іспанії. Якщо digital nomad реєструється і сплачує податки як autonomo, Іспанія вважає такого digital nomad своїм податковим резидентом, якщо інше не буде ним доведено з урахуванням можливостей, які надаються конвенцією про уникнення подвійного оподаткування, якщо будуть підстави довести податкову резиденцію іншої країни (доступне місце постійного проживання, центр особистих та економічних інтересів - це окрема широка тема для висвітлення).

- Скільки коштує послуга по супроводу набуття статусу digital nomad та скільки часу це займає?

Закон передбачає що протягом 20 робочих днів з дати подачі необхідних документів має бути видано дозвіл на проживання чи відповідно відмова. Уповноважений орган може запросити додаткові документи для розгляду заявки, додавши до строку розгляду ще наприклад 10 днів для їх надання.

- Чи можу я подати документи на digital nomad онлайн з іншої країни ЄС ніби я подав їх з Іспанії, оскільки я можу вільно пересуватись в межах ЄС і не є очевидним де я знаходжусь в дату подання.

Не можете, окремо вимагається підтвердити документально своє знаходження в Іспанії. Для подачі онлайн необхідно мати іспанський електронний підпис, для якого в свою чергу треба мати податковий номер NIE.

- Чому різна інформація щодо строку, на який надається віза, десь рік, десь три?

Віза надається на рік, а з цією візою можна зробити посвідку на тимчасове проживання на строк до трьох років. Строк посвідки може бути виданий на менший строк, якщо контракт передбачає роботу на строк менше ніж три роки. При отриманні статусу digital nomad з Іспанії, ви зразу отримуєте дозвіл на проживання також до трьох років, який є підставою для отримання посвідки на тимчасове проживання.

*Сподіваємось інформація була для вас корисною. Ми будемо раді проаналізувати індивідуально вашу ситуацію та допомогти вам прийняти рішення щодо доцільності реєстрації digital nomad та визначити податкові наслідки.

Ставте свої запитання Telegram @LaudisTax

Kateryna Timchenko

Managing Partner, Lawyer

+380672207461

Laudis Tax&Legal